お金がなかなかたまらないよ・・・貯金をする方法が知りたい!

将来が不安だわ・・・お金が貯まる良い方法はないかしら?

貯金がなかなか出来ずに将来に対しての不安が大きいというお悩みをお持ちの方も多いのではありませんか。

そんなお悩みをお持ちの方に、朗報です。

この記事では、下記の流れで、貯金ができない原因や対策、将来への資産形成に向けて貯金以外のおすすめのお金を貯める方法などについて詳しく紹介します。

- そもそも日本人はどのくらい貯金をしているの?

- 貯金ができずお金が貯まらない人の特徴3つ

- 貯金を確実に成功させる方法は「先取り貯蓄」

- 先取り貯蓄の種類4つ

- 将来の不安を解消するなら投資が必須な理由2つ

- NISA・iDeCo・株・FXを比較!どれがおすすめ?

- 投資初心者にはFXがおすすめな理由5つ

- FXの始め方

この記事を参考にしていただければ、貯金をする方法はもちろん、貯金よりもさらにお金が貯まる方法を知りすぐに将来へ向けての資産形成を準備できるようになります。

では早速、「そもそも日本人はどのくらい貯金をしているの?」から紹介しましょう。

そもそも日本人はどのくらい貯金をしているの?

貯金の具体的な方法の前に、そもそも日本人ってどのくらい貯金をしているの?と気になる方も多いのではありませんか。

金融広報中央委員会が調査した「2019年家計の金融行動に関する世論調査」では、貯金の他に金融資産も含めた貯金の割合が以下のような結果となりました。

まずは、金融資産を保有している世帯の調査結果を紹介します。

| 世帯主の年齢 | 平均貯金額 | 中央値 | |

|---|---|---|---|

| 二人以上の世帯 | 20歳代 | 220万円 | 165万円 |

| 30歳代 | 640万円 | 355万円 | |

| 40歳代 | 880万円 | 550万円 | |

| 50歳代 | 1,574万円 | 1,000万円 | |

| 60歳代 | 2,203万円 | 1,200万円 | |

| 単身世帯 | 20歳代 | 198万円 | 80万円 |

| 30歳代 | 572万円 | 300万円 | |

| 40歳代 | 972万円 | 375万円 | |

| 50歳代 | 1,496万円 | 420万円 | |

| 60歳代 | 1,930万円 | 845万円 |

中央値とは、貯金額の少ない世帯順に並べ替えることで、真ん中に位置する世帯の貯金額のことです。

例えば、二人以上世帯の20歳代の平均貯金額は220万円で中央値が165万円の場合、平均が220万円だから20代の平均貯金額は220万円と考えるのが普通です。

しかし、貯金額が極端に大きい世帯や少ない世帯がいるため、一概に平均値が正しいとは言えません。

そこで、平均値の欠点を補うために、中央値というものが用いられるようになりました。

そのため、二人以上世帯の20歳代の平均は220万円ですが、165万円が中央値となります。

続いて、金融資産を保有していない世帯の調査結果を紹介します。

| 世帯主の年齢 | 平均貯金額 | 中央値 | |

|---|---|---|---|

| 二人以上の世帯 | 20歳代 | 165万円 | 71万円 |

| 30歳代 | 640万円 | 240万円 | |

| 40歳代 | 880万円 | 365万円 | |

| 50歳代 | 1,574万円 | 600万円 | |

| 60歳代 | 2,203万円 | 650万円 | |

| 単身世帯 | 20歳代 | 106万円 | 5万円 |

| 30歳代 | 359万円 | 77万円 | |

| 40歳代 | 564万円 | 50万円 | |

| 50歳代 | 926万円 | 54万円 | |

| 60歳代 | 1,335万円 | 300万円 |

金融資産を保有している世帯と保有していない世帯を比較した場合、金融資産を保有している世帯のほうが、どの世代でも多く貯金を保有していることが分かります。

つまり、貯金額を大きくしたいのであれば、金融資産を保有することが必須といえますね!

貯金ができずお金が貯まらない人の特徴3つ

では一体、貯金ができずにお金がたまらない人はどんな特徴をお持ちなのでしょうか?貯金をできない人は、以下のような特徴を持っております。

- 余ったら貯金しようとする考え

- 明確な目標が決まっていない

- 無駄遣いが多い

それぞれ詳しく紹介します。

特徴①余ったら貯金しようとする考え

余ったら貯金しようとお考えの方は、貯金ができない傾向にあります。

なぜならば、人はもらったお金をすべて使ってしまう習性があるからです。

有名な法則として、「パーキンソンの法則」というものがあります。

- 第1法則:仕事の量は、完成のために与えられた時間をすべて満たすまで膨張する

- 第2法則:支出の額は、収入の額に達するまで膨張する

出典:ウィキペディア

つまり、人はもらったお金を残さず使ってしまうという習性があるのです。

従って、余ったお金で貯金しようとする考え方では、お金が貯まらないのです。

特徴②明確な目標が決まっていない

貯金をすることで将来の不安を解消することや何かやりたいことなど、明確な目標が決まっていないと貯金ができない傾向にあります。

なぜならば、貯金に対する意識が低くなり、「ちょっとなら大丈夫」と甘い気持ちになりついつい使いすぎてしまうからです。

また、月どのくらいのお金を貯金に回すのかも算出することができません。

従って、明確な目標が決まっていないと、貯金をすることは難しいといえます。

特徴③無駄遣いが多い

日頃から無駄遣いが多く、収入に対しての支出額を把握していないと貯金ができない傾向にあります。

なぜならば、固定費が無駄に高かったり食費費や交際費を使いすぎてしまったりするからです。

例えば、給料日前になるとお金が無くなり、給料日を心待ちにしているという方も多いと思います。

給料日が待ち遠しいと考えている方は、無駄遣いが多く収入に対しての支出額を把握していなく、貯金以前に日々の生活も苦しくなっていくのです。

以上3つが、貯金が貯まらない人の特徴です。

若い時は、後先考えずにお金を使ってしまうこともあるかもしれませんが、長い目で見たときに「あの時遊ばずに貯金しておけばよかった」と後悔するときが来るかもしれません。

結婚し子供が生まれれば、子供を育てる費用やマイホームなどの費用がかかってきます。

将来に向けて、今後どのくらいのお金がかかってくるのかを、ぜひ一度下記の記事からシミュレーションしてみましょう。

貯金を確実に成功させる方法は「先取り貯蓄」

貯金をするために、目標を決めたり無駄遣いを極力やめたりしていても、なかなか続かず途中で挫折してしまう方も多いのではありませんか。

貯金を続けていくということは、簡単そうですが続けるということは簡単ではありません。

しかし、貯金を確実に成功させる方法が1つだけあります。それは、「先取り貯蓄」です。

先取り貯金とは、毎月の給与から決めた金額を左記に引き落としてしまう貯金方法になります。

そのため、最初からそのお金は入ってこないものという感覚で貯金を行うことができます。

先取り貯金では、自らが解約しない限りお金をおろすことができないため、半ば強制的に貯金を行うことが可能です。

貯金を確実に成功させたいのであれば、先取り貯蓄がおすすめです!

先取り貯蓄の種類4つ

先取り貯蓄とは、一体どのようなやり方があるのでしょうか。ここでは、先取り貯蓄の4つの実践方法について詳しく解説します。

- 財形貯蓄や社内預金

- 定期預金や積立預金

- NISAやiDeCo

- 株式投資や外国為替証拠金取引(FX)などの投資

種類①財形貯蓄や社内預金

会社にお勤めの方であれば、財形貯蓄や社内預金といった方法があります。

財形貯蓄とは、就業者の貯金の促進を目的として、事業者の協力を得て給与から天引きされる貯金方法です。

社内預金も財形貯蓄と同じように、給与から天引きを行い貯金を行う方法になります。

財形貯蓄と社内預金の違いは、金利面です。

社内預金では、厚生労働省から0.5%以上の利子が定められている一方で、財形貯蓄では提携先の金融機関となりますので、どんなに高くても0.05%くらいといえます。

金利面では社内預金のほうがお得ですが、デメリットもあります。

それは、会社が倒産すれば利子や元本が戻ってこない可能性があることです。

財形貯蓄であれば、万が一会社が倒産しても金融機関に預けているため、利子や元本が戻ってこないということはありません。

どちらもメリットデメリットがあるため、リスクを踏まえたうえで選ぶことが大切です。

種類②定期預金や積立預金

個人的に貯金をしていきたいのであれば、定期預金や積立預金といった方法があります。

定期預金は、あらかじめ預金期間を決め満期まで原則出金を行うことができません。

積立預金は、少額でも毎月コツコツと積立て行ける貯金方法になります。

定期預金と積立預金の違いは、制限の違いです。

定期預金は、満期まで原則お金を引き出せないことや最低預金額も決められているのに対し、積立預金は解約も自由なことや少額からでも始めることができます。

このように、定期預金と積立預金では、制限の厳しさに違いがあるのです。

もちろん、制限が厳しい定期預金のほうが、金利面では有利となります。

種類③NISAやiDeCo

先取り貯金では、NISAやiDeCoなど少し利回りが良い金融商品を選ぶという選択肢もあります。

NISAとは、別名「少額投資非課税制度」とも呼び、年間120万円の投資を上限とし最大5年間非課税で運用することができます。

上限金額以内であれば何度でも投資を行えることができるため、少ずつの分散投資を行うことも可能です。

一方の、iDeCoは、個人が確定拠出年金とも呼ばれ、毎月一定の金額を積み立て60歳以降に年金または一時金として受け取る仕組みのことです。

運用の上限金額は職業によって異なりますが、月々5,000円という少額から始めることができます。

従って、60歳以降の資産形成をお考えであればiDeCo、それ以前の資産運用であればNISAがおすすめといえます。

種類④株式投資や外国為替証拠金取引(FX)などの投資

上記で紹介したNISAやiDeCoも投資の部類に入りますが、さらに利回りが良い金融商品を選ぶのであれば、株式投資や外国為替証拠金取引(FX)というものがあります。

株式投資とは、企業の株を安い時に購入し高くなったら売り、その差額が利益になる投資方法です。

外国為替証拠金取引(FX)も投資先は異なりますが、売買の差額を狙っていくという点では同じになります。

NISAやiDeCo、株式投資や外国為替証拠金取引(FX)のそれぞれの違いについては、後程詳しく紹介します。

将来の不安を解消するなら投資が必須な理由2つ

先取り貯金には、財形貯蓄や定期預金、積立など様々なやり方がありますが、残念ながらそれだけでは将来の不安を解消することは出来ません。

なぜならば、以下2つの理由があるからです。

- 平均寿命が伸びてきて2000万円の貯金があっても足りない

- 今の日本は超低金利時代

それぞれ詳しく紹介します。

理由①平均寿命が伸びてきて2000万円の貯金があっても足りない

2019年6月3日に金融庁が発表した金融審議会「市場ワーキング・グループ」では、老後のためにご自身で2,000万円を用意しなければならない「老後2,000万円問題」が話題となっております。

言い換えると、「老後を安心して暮らしていくためには、2,000万円ご自身で用意していただければ大丈夫ですよ」ということです。

市場ワーキング・グループの調査では、以下の条件で算出されております。

- 夫65歳・妻60歳の時点で夫婦ともに無職

- 30年後(夫95歳・妻90歳)まで生きる予定

- 30年間は毎月5.5万円の赤字

つまり、5.5×12カ月×30年=1980万円となるため、約2,000万円必要ということになります。

しかし、「人生100年時代」と言われる現在では、日本の平均寿命は年々伸びてきており、現在では100歳までのライフプランを計画しておかなければなりません。

また、退職金をあてにされている方も多いと思いますが、年々減少傾向にありピーク時に比べると3~4割も減少しているそうです。

さらに、現在では働き方も変わりつつあり、転職をする方やフリーランスなど様々な働き方もでてきており、まとまった退職金をもらえるという方が減っていくのではないかと予想することもできます。

従って、仮に2,000万円の貯金を行っても、老後は安心なのかといえばそうではありません。

理由②今の日本は超低金利時代

現在の日本は超低金利時代と言われており、預金金額にもよりますが銀行に1年間預金を行っても缶ジュース1本買えるか買えないかくらいしか利息が付きません。

例えば、2020年12月17日現在の三井住友銀行の定期預金「スーパー定期(300万円未満の標準金利)」では、1カ月0.002%の金利となっております。

仮に100万円預金した場合、1カ月で約2円しか利息が付きません。

単純計算で1年間とすると、約24円です。

従って、銀行の預金だけでは、老後の生活はおろか日頃の生活日でさえ抽出できないといえます。

NISA・iDeCo・株式投資・外国為替証拠金取引(FX)を比較!どれがおすすめ?

老後を安心して生活するためにも、貯金だけでは足りないということが分かったのではありませんか。

そこで、より老後を安心して暮らすためにも、投資で資産運用を行うことが大切です。

しかし、資産運用といってもNISA・iDeCo・株式投資・外国為替証拠金取引(FX)など様々な金融商品があるため、どれを選べば良いのか迷うと思います。

結論からお答えすると、外国為替証拠金取引(FX)がおすすめですが、まずはそれぞれの違いを理解しましょう。

| NISA | iDeCo | 株式投資 | 外国為替証拠金取引(FX) | |

|---|---|---|---|---|

| 投資期間 | 5年間 | 原則60歳まで | 無制限 | 無制限 |

| 投資上限金額 | 年間120万円まで | 月12,000円~68,000万円以内(職業形態によって異なる) | 無制限 | 無制限 |

| 口座開設の上限 | 1人1口座 | なし | 別の会社なら複数持つことも可能 | 別の会社なら複数持つことも可能 |

| レバレッジ | なし | なし | 約3倍程度 | 25倍(個人の場合) |

まず、NISAやiDeCoは、投資というよりは将来への貯金を非課税で行えるという制度であるため、株式投資や外国為替証拠金取引(FX)とは別物といえます。

投資上限金額も決まっており、長く運用しても老後の不安を解消できるほどのお金を抽出することは難しいといえます。

そのため、将来の不安を解消したいのであれば、株式投資か外国為替証拠金取引(FX)のどちらかとなるわけです。

冒頭でもお伝えした通り、初心者が投資を始めるのであれば株式投資よりも外国為替証拠金取引(FX)がおすすめといえます。

なぜならば、外国為替証拠金取引(FX)は、4,000円という少額から取引を行えることやレバレッジを活用し少ない資金からでも大きな利益を狙うことができるからです。

株式投資の場合、大型株を購入するとなると何百万という資金を準備しなければいけないことやレバレッジも少ないため、大きく利益を狙うのであればそれなりの資金を準備しなければなりません。

外国為替証拠金取引(FX)は危険だから資産運用には不向きなイメージを持たれている方もおりますが、正しく行えばリスクが少なく資金効率が良い資産運用方法なのです!

投資初心者には外国為替証拠金取引(FX)がおすすめな理由5つ

ここでは、外国為替証拠金取引(FX)がおすすめな理由を5つに絞って詳しく紹介します。

- 少額から取引を始めることができる

- レバレッジにより少額からでも大きな利益を狙える

- ロスカット制度で借金をするリスクが限りなく低い

- スマホで手軽に取引を行える

- 24時間取引を行える

理由①少額から取引を始めることができる

外国為替証拠金取引(FX)は、FX会社によっても異なりますが、約4,000円という少額から取引を行うことができます。

投資初心者の方がいきなり大きな資金で取引を始めても、大きな損失を出しやすくなるだけです。

そのため、外国為替証拠金取引(FX)は、大きな損失を出すというリスクを抑えた取引を始めることができます。

理由②レバレッジにより少額からでも大きな利益を狙える

外国為替証拠金取引(FX)は、レバレッジという仕組みがあるため、少額からでも大きな利益を狙うことも可能です。

レバレッジとは、元手の資金よりも何倍もの資金で取引を行える仕組みのことです。国内FX会社では、最大レバレッジが25倍(個人の場合)と決められております。

例えば、100万円の資金でレバレッジ25倍を利用すると、2,500万円の取引を行うことが可能です。

初心者の方がいきなり高いレバレッジで取引を行うのはおすすめしませんが、取引スキルが上がればレバレッジは大きなメリットとなるでしょう。

理由③ロスカット制度で借金をするリスクが限りなく低い

外国為替証拠金取引(FX)は、各社ともロスカット制度を採用しているため、借金をするリスクを抑えた取引が可能です。

ロスカットとは、FX会社が定める証拠金維持率を下回る損失をだすと、強制的にポジションが決済される仕組みのことです。

例えば、大手FX会社「外為どっとコム」では、証拠金維持率が100%を下回るとロスカットが実行されます。

100万円の証拠金で取引していると想定すると、90万円の損失を出し証拠金が10万円を下回るとポジションが自動で決済されてしまいます。

そのため、一定の損失をだすとロスカットされる仕組みがあるため、外国為替証拠金取引(FX)で借金をするリスクは少ないといえます。

しかし、何らかの事案があり急な変動を引き起こした際は、ロスカットが追い付かない場合があり、預けた証拠金以上の損失を出す場合もあります。

そのため、普段からリスクを抑えた取引を行うことが大切です。

理由④スマホで手軽に取引を行える

外国為替証拠金取引(FX)は、FX各社ともスマホ取引ツールに力を入れているため、スマホとの親和性が高い投資といえます。

スマホは、パソコンとは違い持ち運びもできるため、ネットがあればいつでもどこでも取引を行うことが可能です。

24時間取引が可能な外国為替証拠金取引(FX)は、いつどこのタイミングで取引チャンスが来るかわかりません。

そのため、スマホでこまめに確認することができれば、機会損失を失くすことにも繋がります。

また、スマホ取引ツールは、入金や出金はもちろん、マーケット情報も確認することができるため、パソコンと同様の取引環境で取引を行えます。

理由⑤24時間取引を行える

外国為替証拠金取引(FX)は、原則土日を除く24時間取引を行うことができます。

そのため、仕事で忙しくなかなか取り組めないという方でも、仕事が終わり家に帰宅してからでも十分に取引を行うことができます。

外国為替証拠金取引(FX)の始め方

外国為替証拠金取引(FX)の始め方って難しく感じている方も多いと思いますが、実際はFX会社の口座開設を行うだけでFXを始めることができます。

口座お申し込みから取引開始までは、FX各社によって異なりますが、2~3日程度です。

ここでは、FX初心者がまず初めに口座開設をするのにおすすめの「外為どっとコム」というFX会社を以下で紹介します。

外為どっとコム

| スプレッド(ドル円) | 手数料 | 取引単位 |

|---|---|---|

| 0.2銭 原則固定(例外あり)※A ※午前9時~翌午前3時 |

無料 | 1千通貨 (※2) |

| 通貨ペア数 | サポート体制 | キャンペーン |

| 30通貨 | 平日7時〜23時 | 最大100.8万円 (※5) |

※2022年6月18日時点

※2 ロシアルーブル/円は1万通貨

※5 口座開設月から翌月末まで(2024年12月1日(日)午前7時00分開始)

※A 本広告は『外貨ネクストネオ』における1,000Lot以下のスプレッドを表示するものです。国内外の休日や平日早朝など市場の流動性が低い時間帯、主要経済指標の発表前後、ならびに天災地変または金融・経済関連の重大事件など予期せぬ突発的事象の発生時には、一時的にスプレッドを広告表示値よりも拡大する場合があります。外為どっとコムのスプレッド表記は、提示率(全取引時間中に占める広告表示値以下のスプレッド提示時間の割合)を基に算出しております。本広告では、1pip=0.0001(米ドル、スイスフラン、豪ドル、英ポンド、カナダドル、NZドル)、1pip=0.001(トルコリラ)として表現しております。提示スプレッドにつきましては、外為どっとコムの都合により予告なく変更または中止する場合があります。なお、大口スプレッドおよびダイレクトカバーは本広告の対象外です(詳細はこちら)。外為どっとコム広告表示値スプレッドの提示実績は、こちら(PDF)をご参照願います。

【ご注意ください】2022年4月19日~同4月22日における、『外貨ネクストネオ』の取扱通貨ペアのうち「米ドル/円」の広告表示スプレッド「0.2銭」以下の提示率が基準値を下回ったため、2022年4月25日(月)より当該通貨ペアのスプレッド広告を一時中止いたします。

【ご注意ください】本年(2022年)4~5月の大型連休期間においては例年以上にインターバンク市場の著しい流動性低下が予想され、これに伴う相場急変発生の可能性も指摘されております。こうした状況下では成行・マーケット注文でのスリッページ発生頻度上昇やスリッページ幅拡大など一部サービスレベル低下を招く懸念があるため、2022年4月29日(金)~同5月6日(金)の各営業日に限り、対象25通貨ペアを含む全通貨ペアにおける原則固定スプレッド(広告表示値)の提示、およびスプレッド縮小キャンペーンを一時休止いたします。

Point1初心者に嬉しいサービスが充実

外為どっとコムでは1,000通貨から取引が可能(ロシアルーブル/円は1万通貨から)、充実した情報コンテンツなど、初心者に嬉しいサービスが揃っています。

Point2少額からFXが可能

最低取引数量が1万通貨からとなっているFX会社もある中、外為どっとコムでは1,000通貨から取引が可能です(ロシアルーブル/円は1万通貨から)。そのため少額から取引を始めることができます。

Point3情報量が豊富

「外為どっとコムといえば情報コンテンツ」と言ってもいいほど、外為どっとコムの情報量の豊富さは際立っています。

グループ会社に外為どっとコム総研というシンクタンクを設立しているくらい情報に特化している会社です。

FXでは、マーケットで今何が起きているのかを把握することはとても重要なこと。

外為どっとコムでは、最新のニュースや著名なアナリストによるレポートなど、取引の参考になる情報が豊富です。

Point4初心者向けコンテンツが豊富

入門コンテンツやオンラインセミナーなどが充実しており、初心者がFXをマスターするためのコンテンツが豊富です。

Point5初心者の取引をサポートするツール

外為どっとコムには初心者の取引をサポートするツール「ぴたんこテクニカル」があります。ぴたんこテクニカルでは指定した通貨ペアで複数のテクニカル分析を行った結果を表示してくれるので、初心者でも直感的に相場の状況を把握でき、取引の判断に活用することが可能です。

当サイトからの口座開設後、対象期間内にFX口座『外貨ネクストネオ』にて新規注文で1万通貨(10Lot)以上のお取引1回+FX積立口座『らくらくFX積立』にて定期買付1回で合計8,000円貰える!

8,000円で練習します!

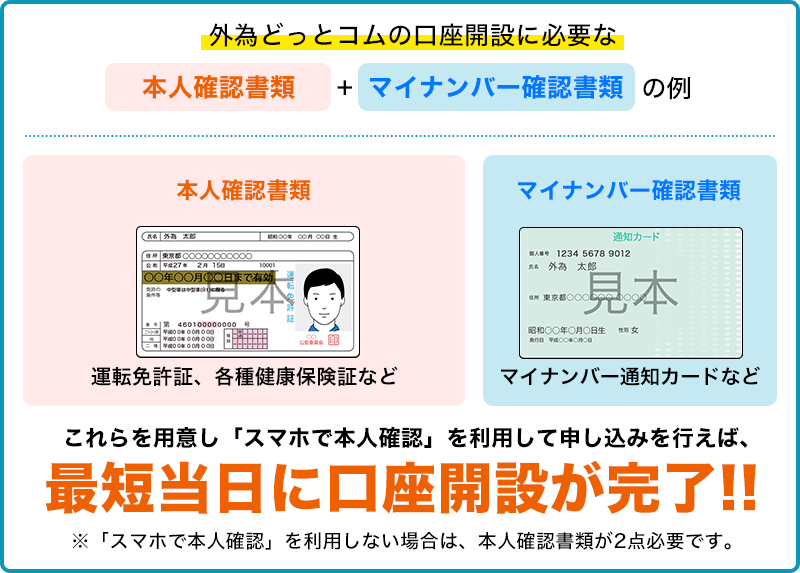

外為どっとコムの口座開設には、本人確認書類2点+マイナンバー確認書類が必要です。これらを用意して「スマホで本人確認」を利用して申込を行えば、最短でその日のうちに口座開設が完了します。スムーズな口座開設のために、必要書類を事前に用意して申し込みましょう。

※法人のお客様を除きます。また、日数はあくまで最短の目安であり、土日/一部の祝日を含む場合、提出いただいた書類に不備がある場合、お客様の住まいの地域などにより異なります。

さらに詳しく「外為どっとコム」について知りたいのであれば、下記の記事を参考にしてください。

まとめ:安心した老後生活を送るためにも20代から資産運用を行おう

将来の老後のためにより多くの貯金を蓄えたいのであれば、預金するだけではなく投資で資産運用を行うことも大切です。

資産運用といえば様々な金融商品がありますが、投資初心者の方は外国為替証拠金取引(FX)から始めてみましょう。

先ほど紹介した、「外為どっとコム」であれば、約4,000円という少額から取引を始められることや初心者の方でもFXのことをすぐに理解できる情報コンテンツが満載のため、初心者の方でも安心してFXは始めることができます。

安心した老後生活のためにも、すぐにでも口座開設を行い外国為替証拠金取引(FX)で資産運用の準備を始めましょう。