チャートポイントとは?

FXトレードを行っていると、いろいろな用語に出合います。

「チャートポイント」もその一つです。

「えっ、チャートポイントって何のこと?」と思われる方も多いのではないでしょうか。

一口に「チャートポイント」と言われても、どんな意味を持っているか、言葉だけではわかりません。

チャートのポイント?

いったい何のことやらと思われても不思議なことではありません。

チャートはローソク足で表現されますが、つまり、価格の動きはローソク足があらわしていますが、そのなかで注目すべき価格のことを「チャートポイント」といっています。

その価格を上に抜き出たら上昇トレンドになったり、下抜けたら価格が下降していたりと、トレードの流れを変える価格のことをチャートポイントだと思ってもらえばいいと思います。

FXトレードのローソク足の値動きにはある一定のパターンが存在しているのではないかと思われます。

それは、投資家個人の心理の現れでもあるのですが、たとえば、何度も同じ価格帯で跳ね返される、といったケースは珍しくありません。

それは、一つにはレジスタンスラインとなり、また、サポートラインの役目を果たしていくわけです。

「米ドル/円」が120円近辺まで行くと必ず跳ね返されるとか、90円まで下がるとそこから押し戻されるといったことが続けば、その時点での相場のチャートポイントは、120円、90円になります。

なぜ、チャートポイントが大事だといえば、それは一つにトレンドに乗りやすいからです。

うまく上昇トレンドや下降トレンドに乗ると、利益を得やすくなります。

つまり、エントリーポイントとして非常に適切であったということになります。

あるいは、チャートポイントは別名、取引ポイントといってもいいでしょうが、全体の流れを把握して、トレンドがどうなっているかを判断し、適切なタイミング、つまり、エントリーポイントを見極めることができれば、そのトレードはほぼ成功したといっても過言ではありません。

また、チャートポイントや取引ポイントは、トレンドが発生することを示すポイントでもあります。

そのトレンドの発生を知るには、チャートパターンの特性を知ることも大事です。

トレンドが発生するパターン WボトムとWトップ

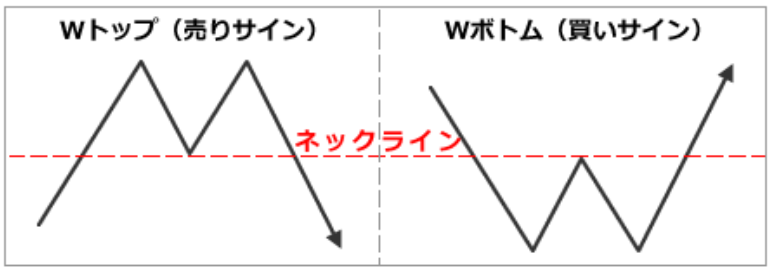

トレンドが発生するかどうかを確認するためのチャートパターンに「Wボトム」「Wトップ」があります。

チャートがWのかたちになっているものを「Wボトム」といい、チャートがMのかたちになっているものを「Wトップ」といって、二つを区別ししています。

Wボトムの場合に、下降していたトレンドがいったん左側の谷になっている価格帯で跳ね返されて上昇し、Wの真ん中の山になっているポイントまで上昇して折り返し、さらに、右側の谷になっているポイントでまた、折り返すということで、Wボトムが形成されます。

そのときに、Wの真ん中の山になっているポイントをネックラインといいますが、このネックラインを左右に引いて、右側の谷から伸びてきたローソク足が、ネックラインを超えたところが、トレンド発生のポイントになります。

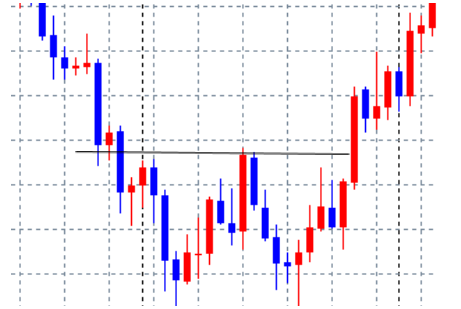

「米ドル/円」1時間足

2020年3月 「ユーロ/米ドル」日足

2000年4月~5月 ただ、価格がネックラインをこえたからといって、すべてがそこから上昇トレンドや下降トレンド必ず形成されるということではありません。

相場ですからネックラインを超えてからすぐに、また、価格が折り返して下落したり、上昇したりすることもあります。

ですから、ネックラインを超えたと思ったら、即座にエントリーをするのではなく、ローソク足が連続して3本、陽線が続くか、陰線が続くかを確認してからのエントリーしても遅くはありません。

だましにあわないためにも、慎重な目が必要です。

ヘッド・アンド・ショルダーズ

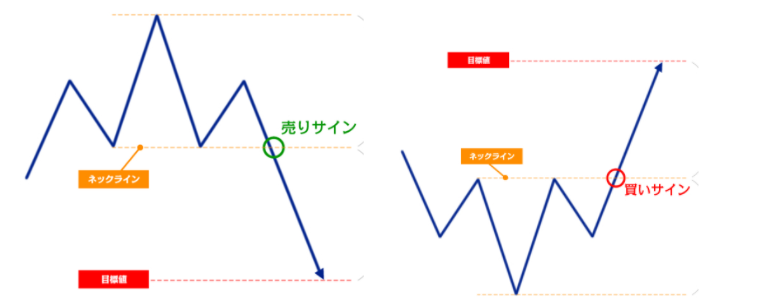

さらに、もう一つが「ヘッド・アンド・ショルダーズ・ボトム」と「ヘッド・アンド・ショルダーズトップ」というチャートです。

左図:ヘッド・アンド・ショルダーズトップ 右図:ヘッド・アンド・ショルダーズ・ボトム

図の説明をしたいと思うのですが、左側のヘッド・アンド・ショルダーズトップの図で、山→谷→山→谷→山のとんがっているポイントの部分を、A、B、C、D、Eとします。

Cが真ん中のもっとも高いレートの部分を指します。

この場合、図では谷に当たるBとDの価格が同じにあつかっていますが、実際の相場ではこの値が同じになることは滅多にありません。

だからこそ、トレンドが転換するかどうかの見極めもできるのですが。 つまり、この場合、CとBはレンジの上下幅ということになります。

そして、Dの価格がBよりも上(つまり、レンジ内)か、Bよりも下(レンジの外)にあるかどうかが、相場が転換するかどうかを判断します。

どういうことかといえば、Dの値がBよりも下にあるということはレンジを抜けている、つまり、トレードでいえば、レンジブレイクにあたります。

ですから、Eの値がCを抜けない限り、相場は反転することになります。

そこで、Eの値がBの値を超えたところが転換点となりますから、そこで売りエントリーを仕掛けます。

ヘッド・アンド・ショルダーズ・ボトムも同じ考えで、今度は、価格が上昇するわけですから、買いエントリーとなります。

つまり、ここがトレンドの発生ポイントになるわけです。

レンジ相場が終焉するとき

さらに、いえば「レンジ相場」が終焉を迎えた時が、トレードが発生するポイントになります。

相場の8割はレンジ相場だとよく言われます。

あとの2割が上昇トレンドか、下降トレンドだというのが通説になっています。

もちろん、通貨ペアの値動きによって、レンジの割合が多少変わったりはしますが、おおむね、8割はレンジ相場だと思って間違いないでしょう。

レンジ相場はトレンドが終わったときから始まります。

トレンドが終わってレンジ相場にはいった初期のレンジ相場は、かなり上下の幅も大きく、値動きもトレンドの影響を受けて、レンジ内で激しく動きます。

しかし、そのうち、相場も落ち着いてきて、緩やかな上下運動を描きながら、レンジ相場の展開となります。

そして、レンジ相場も終焉を迎えるときがくるのですが、そのときは徐々にレンジの幅が狭くなり、ローソク足の実体の動きも極端に小さくなってきます。

そうやってローソク足の動きが小さくなってしまったあるとき、急にローソク足は上昇していくか、下降していくか、どちらかの動きを選びます。

そのときが、取引ポイントで、ローソク足が上昇あるいは下降をはじめたら、2つか3つ、ローソク足の動きを確認して、値動きに従って、ポジションを建てていくのです。

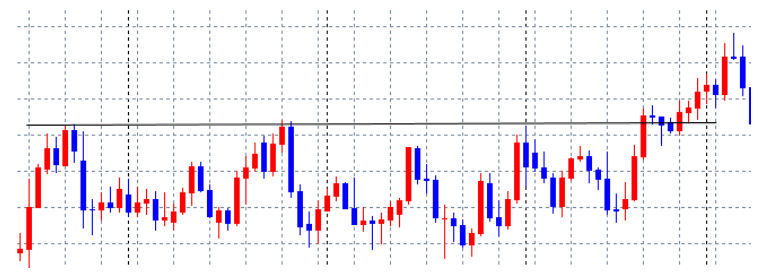

重要ラインを突破したとき

長い間突破されずに、市場全体が重要視しているラインをローソク足が突破したときに、トレンドが発生しやすくなることがあります。

上図は、2013年4月から5月の「米ドル/円」日足です。

「米ドル/円」100円が長い間、レジスタンスラインとなって、なかなか価格がそれ以上伸びなかったのですが、5月9日についに、100円を上抜けして、上昇トレンドを形成しました。

上の図は、2017年9月から2018年1月の「ユーロ/円」の日足です。

134.500円がレジスタンスラインとなって価格が何度もそのラインで跳ね返されています。

そのレジスタンスラインを突破したのが、3カ月後の12月20日のことです。

この図も「ユーロ/円」の日足で、2000年3月から12月までのレートの動きを示したものです。

103.310円がレジスタンスラインとなって、価格の上昇を阻んでいましたが、9カ月後にはそのレジスタンスラインを突破して、価格は上昇トレンドを描きはじめました。

以上、3つの例からわかるように、トレードポイント、あるいはチャートポイントと呼ばれるポイントは、何度も繰り返すようですが、トレンドの発生ポイントと無縁ではありません。

そのポイントをしっかりとらえてポジションを建てることで、利益を得るようにしましょう。

心理的な節目のポイント

特別にどうこうというポイントではないのですが、人間あるいは投資家の心理としてなんとなく気になるポイントがあるものです。

それは、個々人によって違うかもしれませんし、まったく同じ場合もあるかもしれません。

たとえば、100とか150、200などのきりのいい数字がそうです。

たとえば、「米ドル/円」が1米ドル100円というのは何となく、気になるポイントではないでしょうか。

あるいは、5,25、85とか、五十日(ごとうび)の数字なども心理的に気になるものです。

そうした心理的に気になる数字の周辺では何が起こりやすいかといえば、買い方と売り方の攻防が激しくなりやすいということです。

たとえば、先ほどの「米ドル/円」100円のポイントを巡って、買い方は一時も早く100円を突破して、上昇トレンドにのせたいと思っています。

しかし、売り方はなんとしても100円突破は防ぎたいと思っています。

そうすると、そこでは、売ったり、買ったりの激しい売買の戦いが展開され、価格が激しく上下に連動します。

そうしたレートのときにはトレードで利益を上げるのは非常に困難となります。

なぜなら、価格の上下変動が激しすぎて、スキャルピングでもやらない限りは、利益を得ることが難しいからです。

ですから、その場合はいったん、トレードを休止して様子見をするほうがいいでしょう。

そして、激しい攻防が終わり、「米ドル/円」が100円を突破して上昇トレンドに乗った、あるいは、跳ね返されて下降トレンドになったときを見計らってからポジションを建てても遅くはありません。

そうした100とか85といった五十日(ごとうび)関連の気になる数字のほかに、投資家によっては自分なりの気になるポイントを設定している場合があります。

たとえば、7とか、8とかの数字が含まれるレートです。

ラッキー7とか、末広がりといって縁起を担ぐ人がそうした傾向にあるようです。何も特別根拠があっての数字ではありません。

移動平均線でポイントを確かめる

世界の多くのトレーダーが利用しているテクニカル分析でもっとも有名なものが移動平均線です。

ここでは移動平均線を利用して、トレードのポイントを見つける方法について考えます。

上記のチャートは、「米ドル/円」1時間足のチャート(2004年5月)です。

赤は21日移動平均線、青は75日移動平均線、黄緑は200日移動平均線です。

この3つの線がきれいに並んだときには、値動きは安定をします。

そして、3つの移動平均線がねじれを解消したところが、トレードポイントなります。

上記の例でいえば、矢印のところがトレードポイントになり、ロングポジションを建てると、トレンドが続く限り、利益を積み上げていくことができます。

チャートでは、10日以上も上昇トレンドが継続をしました。

このように、ローソク足にそって、移動平均線が、200日<75日<21日の並びになったら、安定した上昇トレンドになり、200日>75日>21日の並びになったら、安定した下降トレンドになります。

それを見計らってポジションを建てることができれば、かなりの利益を得ることができるはずです。

200日移動平均線がレジスタンスライン

200日移動平均線の性質の一つとしてあげられるのが、レジスタンスラインになりやすいということです。

ローソク足の付近に200日移動平均線があったら、ローソク足が200日移動平均線で跳ね返されて、トレンドが反転する可能性が高くなります。

「米ドル/円」1時間足(2008年3月)

相場のくせを利用する

ローソク足チャートのくせとしていえるのは、急激に行き過ぎるともとの位置まで戻る性質があります。

それを考えると、たとえば、21移動平均線から大きく離れた相場は元に戻る性質を利用して、ポイントを仕掛けることができます。

「米ドル/円」1時間足(2008年8月)

矢印のところで押し目買いを入れることができれば、トレードは成功するのではないでしょうか。

ゴールでクロス・デッドクロス

これはあまりにも有名なテクニカル分析ですので、改めて説明する必要はないと思いますが、念のため。

短期移動平均線が、長期移動平均線を下から抜けたらゴールデンクロスといい、上昇トレンドに転換するポイントとなります。

逆に、短期移動平均線が、長期移動平均線を上から下に抜けたらデッドクロスといい、下降トレンドに転換するポイントとなります。

それぞれのポイントを狙ってポジションを建てることで、トレンドにのり、大きな利益を得ることを試みるのです。

下図は、短期移動平均線が長期移動平均線を上から抜け出たことにより、下降トレンドに転換をしています。

「米ドル/円」2008年10月(1時間足)

「米ドル/円」2009年2月(1時間足)

上図は、短期移動平均線が長期移動平均線を下から突き抜けたことで、上昇トレンドに転換したケースです。

ゴールデンクロスでの相場転換です。

21移動平均線を何度も跳ね返す

3本の移動平均線が順序よく並び、しかも、21移動平均線を何度もレートが跳ね返されて上昇するという場合には、一度目の跳ね返りはまだトレンドがどう転ぶかわかりませんが、2度、3度となってくると、上昇トレンドに間違いがなく、レートが跳ね返ったところがトレードのポイントとなります。

しかも、3本の移動平均線が揃っているので、これほど確かなことはありません。矢印のところが、トレードポイントになります。

「米ドル/円」2008年12月~2009年1月(1時間足)

以上のように、移動平均線によるトレードのポイントを見つけてきましたが、参考になったでしょうか。

移動平均線はトレンドの方向性を見るのが大きな役割を果たしていますが、このようにトレードのポイントをそれぞれ教えてもくれます。

大いに活用してみましょう。

以上、おおまかにチャートポイントを探ってみましたが、これ以外にもいろいろなテクニカル分析を使って、自分なりのチャートポイントをしっかり持っているトレーダーが多くいます。ご自分でも研究をしてみてください。

辻秀雄氏プロフィール

ジャーナリスト。リーマンショックに世界が揺れた2008年に、日本で初めて誕生したFX(外国為替証拠金取引)の専門誌、月刊「FX攻略.com」の初代編集長を務める。出版社社員からフリーになり、総合雑誌「月刊宝石」や「ダカーポ」「月刊太陽」「とらばーゆ」などで取材・執筆活動を行う。また、『ビジネスマン戦略戦術講座(全20巻)』などビジネス書の編集にも携わる。著書に『インターネット・スキル』『危ない金融機関の見分け方』『半世紀を経てなお息吹くヤマギシの村』など。共著に『我らチェルノブイリの虜囚』『ドルよ驕るなかれ』『横浜を拓いた男たち』など。辻秀雄氏の詳しいプロフィールは、こちらから