ソロスチャートを考える

FXトレーダーのみなさんなら「ソロスチャート」という言葉を耳にされたことがあるかもしれません。

いや、あるでしょう。「イングランド銀行を潰した男」といわれる、世界でも指折りの著名投資家であるジョージ・ソロス氏が考案したチャートのことです。

ジョージ・ソロス氏はクオンタム・ファンドの創設者としても名が知られています。このチャートの特徴は、通貨の供給量と為替相場には何らかの相関関係があるのではないか、という点に着目したことです。

ソロスチャートが想定している概念は、為替レートは二国間の貨幣供給量の相対比率で決定されるとする、極めて単純化された外国為替理論にあります。

日本のマネタリーベース(日銀の資金供給量)とアメリカのマネタリーベース(FRBの資金供給量)の比率を、為替換算をせずに、そのまま「倍率」で傾向を示します。

マネタリーベースは、資金供給量のことです。具体的に言えば、「市中に出回っているお金である流通現金」+「日銀当座預金」=(「日本銀行券発行高」+「貨幣流通高」)+「日銀当座預金」のことです。

日銀当座預金とは、市中の銀行が日本銀行内にある当座預金口座に預け入れている自己資金のことです。

そして、市中銀行は法律で定められた、ある一定の自己資金を「法定準備金」として日銀に置く必要があります。

銀行はこの自己資金を使って企業などへ貸出を行っていますが、法定準備金以外の自己資金(超過準備という)を活用しています。

日本のマネタリーベースは、毎月第二営業日に公表されています。

なぜ、ソロスチャートが一時期、注目を浴びたのかといえば、一つは、アメリカの量的金融緩和によって、日米の通貨との金利差が縮小し、相場の分析が金利だけでは難しくなってきたことがあります。

もう一つは、かつてソロスチャートは驚くほどの、マネタリーベースと為替の相関関係を示したからです。

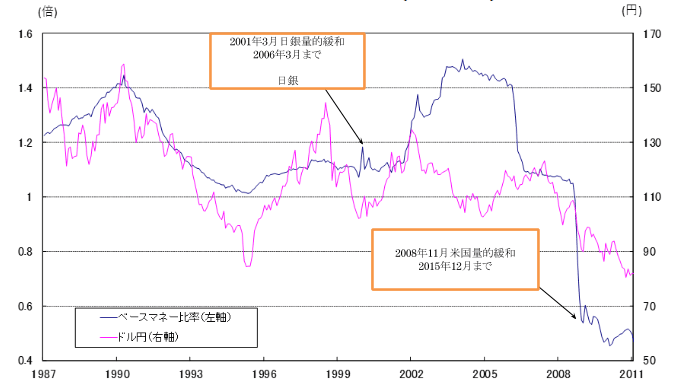

たとえば、1991年から2002年までの10年間のソロスチャートをみると、その前半は、日米マネタリーベースの相対比のグラフの動き(ライン)にほぼそって、「米ドル/円」のレートが動いています。

「ソロス・チャート」日米ベースマネー比率と米ドル/円 (1987~2011年)

出典:https://media.monex.co.jp/articles/-/13842

1991年ですと、FXトレードが個人にも開放されていましたので、このときに、ソロスチャートにならって、何も考えずに、その通りにトレードをしていたら、大きな利益をあげている可能性があります。

2003年以降のソロスチャート

最近、よく言われるのが、「ソロスチャート」と「為替レート」の相関関係があまりなくなってきたということです。

それは一つに、中央銀行の金融緩和政策が大きく影響をしています。たとえば、2001年3月より2006年3月にかけては、日銀による量的金融緩和政策が実施されました。

そして、2008年、あのリーマンショックが起きたときには、2008年11月からFRBが量的緩和を3度にわたって実施しました。

また、2013年3月に黒田東彦氏が日銀の総裁に就任し、いわゆる「黒田バズーカ」なる異次元の量的金融緩和策を4月から実施しました。

量的緩和とは、中央銀行がマネタリーベースを量的に緩和することです。ひらたくいうと、市中に出回るお金の量を増やすことです。具体的には、市中銀行が日銀に預けている当座預金の量を増やすという政策のことになります。

このように、日米の中央銀行が異例の量的緩和を実施したことによって、日銀やFRBのマネタリーベースが大きく増加したことで、その比率が大きくなり、「米ドル/円」の値動きと乖離を生んでしまったということになります。

それをして、ソロスチャートは為替レートを見るには、あまり役に立たなくなったという声が挙がっているのです。

マネタリーベースというのは、市中に出回っている通貨の量と、日銀のなかにある金融機関の当座預金の金額を足したものをいいます。

そして、日銀は量的金融緩和策として、金融機関が抱えている債券を購入する訳ですが、その購入代金は各金融機関の当座預金には振り込まれます。

しかし、金融機関は当座預金を引き出しませんから、いかに日銀が金融緩和を行っても、日銀の当座預金残高が増えるだけで、市中に流通するお金が増えるわけではありません。

それでは、為替の値動きとの乖離は大きくなるばかりで、為替相場の実相を現しているとはいえません。ソロスチャートが役に立たなくなったといわれる根拠は、2002年から2007年間の5年間に端を発しています。

なぜなら、その5年間は、ソロスチャート「米ドル/円」の値動きはまったく相関関係にはならなかったからです。

なぜ、この時期に、ソロスチャートと「米ドル/円」は相関関係にならなかったのか。そのことについては、「修正ソロスチャート」の生みの親である安達誠司氏が『円高の正体』という著作の中で、次のように指摘をしています。

少し長くなりますが、肝心な点なので引用してみたいと思います。まず、安達氏が考えついたのが以下のことです。

「この間、量的緩和によって日本のマネタリーベースがいくら増えても、為替レートにはほとんど影響がなかったのではないかということです」日銀の量的緩和の主体は、市中の金融機関が所持している国債などの債券を購入して、その購入資金を金融機関が設けている日銀の当座預金に振り込むことは述べましたが、この日銀の当座預金には利子がつきません。

ですから、いくら当座預金の額が増えても、銀行にとっては利益を得る手段とはなりません。

そうやって振り込まれた資金を銀行が市中に流通させれば、たとえば、株式に投資をするとか、「米ドル/円」を購入すれば、円安になって株価も上昇して、景気が回復する手段となるはずです。

しかし、この期間、量的金融緩和を行ったにもかかわらず、景気はまったくよくなりませんでした。日銀の金融政策が間違っていたのでしょうか。いえ、けっして間違ってはいません。

では、量的緩和が効果を現さなかったのはどうしてでしょうか。それは、そのときの市中銀行の経営方針に原因が潜んでいました。

というのは、量的緩和で日銀に預けてある個々の銀行の当座預金が増えても、その資金を運用する決定権は日銀ではなく、個々の銀行にあります。

銀行はそのとき、「投資というリスクをとるよりは、利子は付かないが、量的緩和で増えた預金はそのままにしておこう」と、市中にお金を回すことなく、当座預金に増えたお金をとどめておいたわけです。

ですから、いくら日銀が景気刺激策と称して量的緩和を実施しても、景気にはなんの影響ももたらさないはずです。

これが、ソロスチャートと当時の「米ドル/円」が連動しなかった大きな理由ではないかと、安達氏は指摘をしています。

では、こういう事態を避けるためには、どうしたらいいのでしょうか。何度も述べていますように、金融政策は為替相場に大きな影響を与えます。

日銀が量的緩和を実施するニュースが流れると、「米ドル/円」は円安期待で、価格が上昇します。実際、為替市場に資金が出回ると、通貨ペア、とくに「米ドル/円」は上昇します。

いわゆる円安が形成されてきます。しかし、量的緩和で増えた資金が、日銀の当座預金に眠ったままでは、何の効果も発揮できません。

2002年から2007年の5年間がそういう状態だったわけです。そこで安達氏は次のように発想します。

日銀の当座預金から法定準備金を差し引いた額、超過準備といいますが、この超過準備がまったく経済には役に立っていないことから、マネタリーベースの計算値から超過準備を引いて、ソロスチャートを作成したらいいのではないか、ということです。

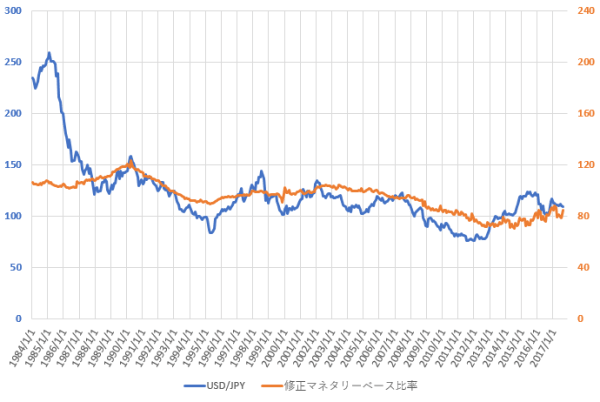

修正ソロスチャートの出現

そこで登場してきたのが「修正ソロスチャート」です。

これは、マネタリーベースの相対比率を使うのは同じなのですが、そのマネタリーベースに含まれている「当座預金」の超過準備をはずして、二国間のマネタリーベースの相対比率をだしたものが、修正ソロスチャートといわれるものです。

FRBでいえば、超過準備の顎をはずすことになります。

こちらの修正ソロスチャートをみると、「米ドル/円」の値動きと、日米のマネタリーバースの相対比率(日銀÷FRB)とは相関関係にあるように見えます。

出典:https://essential-abs.net/2017/10/02/soros-chart/

その流れからいえば、日銀の量的緩和で通貨の流通量が増えると円安米ドル高になり、通貨が減ると円高米ドル安になるという計算になります。

予想インフレ率

為替レートのトレンドを見るやり方に、購買力平価があります。購買力平価として有名なものでは、「ビッグマック指数」があります。

「ビッグマック指数とは、イギリスの経済専門誌『エコノミスト』によって1986年9月に考案されて以来、同誌で毎年報告されている。ビッグマックはほぼ全世界でほぼ同一品質(実際には各国で多少異なる)のものが販売され、原材料費や店舗の光熱費、店員の労働賃金など、さまざまな要因を元に単価が決定されるため、総合的な購買力の比較に使いやすかった。これが基準となった主な理由とされる」(「ウィキペディア」より)。

これは、マクドナルドのハンバーガーの例ですが、国と国との関係で、実際の物価の動きから為替レートのトレンドを見る考え方が、購買力平価と呼ばれるものです。

ところが、「修正ソロスチャート」は、実際の物価を「予想の物価」に置き換えているところがポイントになります。

「予想の物価」とは、今後の物価変動の予想値のことで、「予想インフレ率」ともいいます。安達氏は、これを厳密にいうと「銀行の予想物価」だといいます。

「修正ソロスチャート」の理論には、銀行の投資意欲の変動が含まれており、銀行の投資意欲の変動は、銀行自身の物価変動の予想値(=予想インフレ率)の変動によって生じていると述べています。

そして、「修正ソロスチャート」が実際の「米ドル/円」の動きを的確に現していることからいえることは、「為替レートは二国間における将来の物価についての予想の格差の変動によって動かされている」ということだと指摘します。

「将来の物価の予想」については、「金融政策の積極性に大きな影響を受ける」と指摘しながら、日本の仕組みはどういうことかを説明します。それは次の通りです。

ちょっと長くなりますが、『円高の正体』から全文を引用(133ページ~124ページ)してみます。

- (1)日本銀行が断固たる意思をもって景気をよくしようと、積極的に金融緩和(―量的緩和)をして、マネタリーベースを増やします。

- (2)このとき、投資家は、日本が将来インフレ率の上昇に向かうだろうと考えます。

- (3)こうして日本の予想インフレ率(=物価変動の予想値)が上昇する一方で、アメリカで予想インフレ率の変動が起こっていなければ、相対的に日本のインフレ率がアメリカのインフレ率よりも高くなるため、実際の為替レートも円安になります。

「修正ソロスチャート」の意味するところ

安達氏は、「修正ソロスチャート」の意味するところを次のように指揮しています。

「為替レートが動くに当たっては、投資家の将来の見通しが大きな要因になっているということです」としながら、実際の経済活動では現在の経済状況よりも、将来どのような経済状況になるかという「予想」が重要な意味を持っていると、述べています。

確かに、予想インフレ率がわかれば、経済活動のいろいろな面で、いろいろな計算に基づいて的確な行動ができるのは確かです。

そういう意味では、予想物価=予想インフレ率は重要となります。では、予想インフレ率と為替レートの関係はどうなるでしょうか。

投資家がFXのトレードをする場合、エントリーにあって、レートが上昇するか、下降するかを予想した上で、買いポジションや売りポジションを持ちます。

成行注文以外で指値注文、逆指値注文の場合には、レートがこの価格になるだろうと予測して、注文をだします。

そして、投資家が先に注文を出したあと、実際のレートが売買注文を比較して、買い注文が多ければレートは上昇しますし、売り注文が多ければレートは下降します。

つまり、レートが変動するのは、予想が先にきて、実質があとにくるということです。インフレ率と為替レートの関係も同じことです。

「米ドル/円」で考えてみましょう。たとえば、アメリカのインフレ率予想が日本のインフレ率予想よりも上昇するとします。

インフレ率が上昇するということは、物価がより高くなることで、インフレ率が1%だったときには1米ドルで買えたものが、インフレ率が3倍になったら、同じモノを買うのに3米ドル必要になりました。

日本とアメリカの予想インフレ率を比べて、どちらが上昇するか、低下するかを判断するのは、マネタリーベースの量を比較すればわかります。

市中に流通するお金の量が増えれば増えるほどインフレ率は高くなるからです。ということは、インフレ率が大きくなればなるほど、米ドルの価値は低くなるということになります。

これを日米のインフレで考えると、アメリカの予想インフレ率のほうが高いということは、円に比べると米ドルの価値は目減りする(安くなる)ということで、「米ドル/円」レートは、米ドル安となります。

ではこのとき、投資家はどう動くかといえば、予想インフレ率を判断して、円が高くなる前に「円を買って米ドルを売る」ことをやっていれば、為替差益を得ることができます。

逆の場合は、為替差損を被ることになります。ということは、為替レートは、予想インフレ率が当たっているかどうかを判断する以前に動くということになります。

つまり、投資家は予想インフレ率が変動すると同時に、売買注文を行い、為替レートが変動したあとで、実際のインフレ率があとからついてくるということになります。

「修正ソロスチャート」は、予想インフレ率を盛り込んでいるため、為替レートは予想インフレ率の動きと時を同じくして、動くため、為替レートと「修正ソロスチャート」の相関関係が形成されることになります。

日米のマネタリーベースの比率によって、為替相場が絶対的に決定するという訳ではありませんが、為替レートのトレンドをつかむうえでは、「修正ソロスチャート」は大いに役立つのではないでしょうか。

ちなみに、ソロスチャートの数値は、日本のマネタリーベース(日銀の資金供給量)÷アメリカのマネタリーベース(FRBの資金供給量)で算出しますが、為替換算をせずに、そのまま「倍率」で傾向をみます。

辻秀雄氏プロフィール

ジャーナリスト。リーマンショックに世界が揺れた2008年に、日本で初めて誕生したFX(外国為替証拠金取引)の専門誌、月刊「FX攻略.com」の初代編集長を務める。出版社社員からフリーになり、総合雑誌「月刊宝石」や「ダカーポ」「月刊太陽」「とらばーゆ」などで取材・執筆活動を行う。また、『ビジネスマン戦略戦術講座(全20巻)』などビジネス書の編集にも携わる。著書に『インターネット・スキル』『危ない金融機関の見分け方』『半世紀を経てなお息吹くヤマギシの村』など。共著に『我らチェルノブイリの虜囚』『ドルよ驕るなかれ』『横浜を拓いた男たち』など。辻秀雄氏の詳しいプロフィールは、こちらから