いつから老後っていうの?

老後に必要な資金はどのくらい?

このようなお悩みをお持ちではありませんか?

本記事では、老後にかかる医療費や老後の医療費を準備する方法などを、以下の流れで詳しく紹介します。

- 老後とは?いつから?

- 老後2,000万円問題

- 老後の資金や生活費はいくら必要?

- 老後資金の計算シミュレーション

- 老後破産とは?老後の費用を準備するための方法

- 老後を幸せに過ごす生き方

家庭状況に合ったシミュレーションも用意しているため、自分に合った老後の医療費を知ることができます。

では早速、老後とは?から紹介しましょう。

老後とは?いつから?

「老後はどうする?」「老後はゆっくり暮らしたい」など老後についていろいろ考えますが、そもそも老後とはいつからなのでしょうか。

老後とは何かから説明していきましょう。

老後とは、その名の通り年をとった後という意味になりますが、主に「定年退職後」と捉えられます。

そんな老後、みなさんは何歳からだと思いますか?

「定年退職を迎える65歳から」「私はまだまだ70歳から」など人によって老後になるのは異なります。

厚生労働省の「老後は何歳ぐらいからかという調査」によると、老後は「65歳から」と「70歳から」に分かれており、65歳からが26.0%、70歳からが34.5%となっています。

年齢別に見ると、若年層が60歳からの割合が高く、高年齢層では75歳からの割合が多くなっています。

令和3年4月から「改正高年齢者雇用安定法」が施行され、70歳までの定年引き上げ、定年制の廃止、70歳までの継続雇用制度の導入のいずれかの措置を講じるようになりました。

そのことからも以前より長く働く人が増え、老後が遅くなったと考えられます。

70歳くらいからが老後と考えるのがよさそうね!

老後2,000万円問題とは?

老後2,000万円問題という言葉を聞いたことがありますか?

2019年に金融庁が公表した金融資産の保有状況にて、「20年で約1,300万円、30年で約2,000万円の取崩し」が必要になるという記載があります。

それが老後2,000万円問題の元となり話題となりました。

夫65歳以上、妻60歳以上の夫婦のみの無職世帯の平均収支額を見ると、毎月赤字額が約5万円出るとされます。

その約5万円を金融資産より補填することで老後2,000万円問題という結果となるのです。

こうした老後の資金問題に対して、対処している人は多くはありません。

「老後に向け準備したい(した)公的年金以外の資産」として「証券投資」を挙げた人は2割以下という結果になっているためです。

老後資産に不安を感じつつも実際に行動を起こしている人は非常に少ないと言えるでしょう。

老後を安心して暮らすためにも、若いうちからの対策が必要ね!

人生100年時代

老後2,000問題は、老後から20年30年と生きていることが前提とされていて、「自分はそこまで長生きせずとも良いだろう」と思う人も少なくありません。

しかし、日本は長寿として有名な国で、2019年の日本人の平均寿命は男性が81.41歳、女性が87.45歳となっています。

1947年には50歳代が平均寿命とされており、着実に延びているのが分かります。

また、ある海外の研究では、2007年に日本で生まれた子どもの半数が107歳より長く生きると推計されているのです。

そこで今までの「教育、仕事、引退」というライフプランとは異なる新しいライフプランを考えなくてはならないと提示したのが「人生100年時代」です。

人材論、組織論の世界的権威であるリンダ・グラットンとロンドン・ビジネススクール経済学教授、前副学長のアンドリュー・スコットが手がけた「LIFE SHIFT(ライフ・シフト)―100年時代の人生戦略」という本から提唱されたこの言葉は日本だけでなく、世界中で話題を呼びました。

平成29年9月には、人生100年時代構想会議が設置され、新しい経済政策パッケージが決定されています。

中間報告には、100年という長い期間を充実したものにするには、幼児教育から小中高等学校、大学、社会人、生涯にわたる学習が重要とされています。

高齢者から若者すべてのものが活躍し、安心して暮らすことができる社会をつくることが課題となっています。

日本の寿命は年々延びてきているため、今は100年生きるための計画を立てることが大切です!

年金もあてにできない時代となる可能性もある

老後のための公的年金制度は、老後から受給が始まり生涯が終わるまで続きます。

しかし、少子高齢化が進み、年金がもらえない時代が来るのではないか、と思われる人も少なくありません。

このまま保険料を納める世代が少なくなり、年金を受給する高齢者が増えれば自ずとバランスが取れなくなるでしょう。

そこで、5年に一度100年後までの年金の見通しをし、公的年金財政の健全性を検証する財政検証が行われるようになりました。

それにより、保険料水準の上限を固定し、財源の範囲内で自動的に調整するマクロ経済スライドによって給付と負担の均衡を図っています。

ですからそう簡単には年金制度が破綻しないとされているのです。

しかし、あくまでも100年後の見通しであり、年金額が減るということも考えられます。

私たちが考えなくてはならないことは、資産形成の検討や退職金などの資産管理などを生涯にわたって重要視しなければならないことでしょう。

また、自分がどのようなライフプランを想定するのか考えていく必要があります。

以前のように大学を卒業して、就職、結婚、マイホーム購入、定年まで同じ会社に勤め、退職金と年金で過ごしていく、というライフプランに当てはまる人は少なくなりました。

個人個人で状況から現実的なライフプランを考えていきましょう。

年金制度は無くならないかもしれませんが、減額されることは十分に考えられます。

老後の資金や生活費はいくら必要?

実際に老後の資金や生活費はいくら必要になるのでしょうか。

まず老後の支出の基本となるのは、食費や水道光熱費、交通費、被服費、娯楽費、交際費などの生活費です。

現役時代に比べれば比較的減少する傾向にありますが、その分医療費などが増加するということがあります。

一人暮らしと夫婦のケースで詳しくみていきましょう。

一人暮らしの場合

近年、一人暮らしをしている高齢者が増えています。

65歳以上で一人暮らしをしている動向割合は、男性が13.3%、女性が21.1%となっており、年々増加傾向にあります。

(平成27年動向) そして、独身の人だけでなく、配偶者に先立たれた人や親族が遠方で暮らしている人など今では誰しも一人暮らしで老後を迎える可能性があるのです。

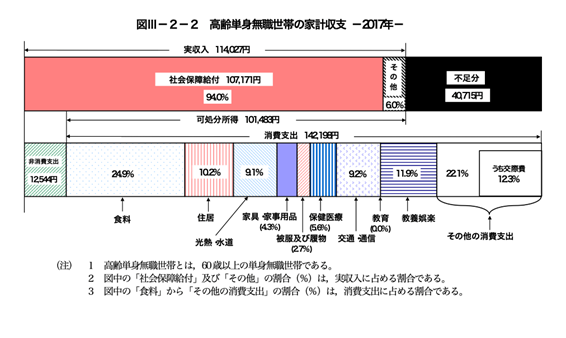

そんな高齢単身無職世帯の家計収支を下の図で確認してみましょう。

60歳以上の単身者世帯の平均で計算されています。

実収入は平均約11万円となり、消費支出は平均約14万円となっています。

不足分が約4万となるので不安になる人も多いんのではないでしょうか。

夫婦の場合

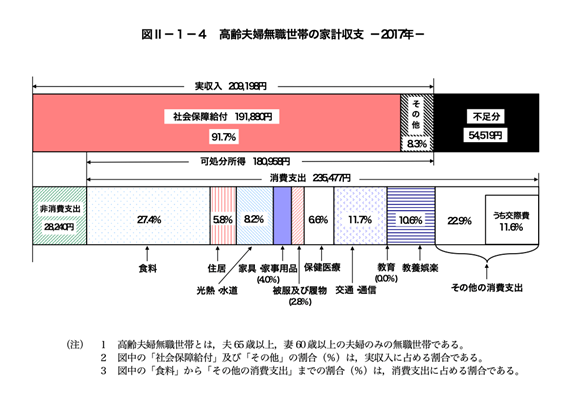

高齢夫婦無職世帯の家計収支も下の図で確認してみましょう。

夫66歳以上、妻60歳以上の夫婦を想定しています。

総務省による家計調査報告書(2017年)によれば、高齢夫婦無職世帯の支出総額は、約23万円となっています。

それに対し、実収入が約20万となるので、不足分を貯蓄などで対応しなければなりません。

交際費など必要ない、という人もいますが、高齢になれば保険医療にかかる割合が大きくなったり、冠婚葬祭費などが発生したりと予期せぬ出費も想定しておく必要があります。

老後資金の計算シミュレーション

老後資金を貯めるためにはどのような準備していけば良いのでしょうか。

実際に自身のライフプランで計算シミュレーションをしてみましょう。

以下サイトにて計算することができます。

老後破産とは?老後の費用を準備するための方法

老後破産とは、老後の年金生活が滞り、破産状態に陥ることを指します。

65歳時点での金融資産の平均保有状況は夫婦世帯で2,252万円、単身男性で1,552万円、単身女性で1,506万円となっていますが人によって状況はさまざまでしょう。

定年になる前にきちんと老後資金を貯めていなかった人だけがなると思いがちですが、誰も老後破産になる可能性があります。

その理由として生活レベルを落とすことができなかったことが挙げられます。

年金生活となればどうしても収入が減少してしまいます。

しかし、生活レベルを落とすことをせず現役時代と同様に支出を繰り返せば、貯蓄を切り崩さなければなりません。

年金での収入が増えることはありませんから、そのまま続ければ老後破産に陥ってしまうのです。

また、住宅ローンが残っている場合や子どもの教育費がまだまだかかるという人も注意が必要です。

近年、マイホームを購入する年齢が高くなっている傾向にあり、定年までにローンを返せないことも増えてきました。

本来であれば生活費に回せた退職金をローンで使ってしまうということもあります。

子どもの教育費は大きな出費となるので、老後の時子どもが自立していない場合は負担となるでしょう。

そして、自身の医療・介護費用など思わぬ出費がかかる場合もあります。

介護施設に入ったり老人ホームに入ったりすることで大きな支出となり、入居すると月額15万円〜35万円かかることがあります。

施設によっては入居費として高額な費用を払わなければならないこともあるので計画的に貯蓄する必要があるでしょう。

そこで老後破産になる前に以下の対策を行っていきましょう。

貯金をする

まずは年金ばかりに頼らず自分でも貯金をしておくことが重要です。

定年退職をして収入が減少しても生活レベルを落とせない人は意外とたくさんいます。

貯金をなるべく切り崩さないように暮らしていくことが大切です。

貯蓄を増やすためには、銀行に預けるだけでなく、保険、国債、投資信託などの資産運用を活用する方法もあります。

あなたがまだ現役なら長期・積立・分散投資など資産形成が有効と言えるでしょう。

今後は以前より長く生きる人が多くなると考えられます。

ということは、それだけお金がかかるということとなります。

できるだけ早い段階から資産形成すると良いでしょう。

定年になる前後の人も、まだまだ長い人生が待っていますから同様に資産運用をしていくことをおすすめします。

固定費や支出を見直す

現在かかっている固定費や支出を把握し、見直すことが大切です。

実際の内訳を書き出してみると不要な支出を発見できるかもしれません。

支出は光熱費などの固定費と冠婚葬祭費などの流動費に分けて考えると把握しやすくなります。

自分に合ったライフプラン、マネープランを検討することで、収支の改善策を見つけましょう。

毎月の固定費を抑えることで、日々の暮らしをより楽にしてくれます!

お金がすべてではない!老後を幸せに過ごす生き方

これまで老後のお金について述べてきましたが、老後を幸せに過ごすにはお金があれば良いということではありません。

老後を幸せに過ごす生き方を紹介していきます。

適度な運動をする

適度な運動は、老後を楽しく過ごすために必要不可欠なことでしょう。

年を取るにつれ、歩き辛くなったり、どこか痛くなったり誰もが経験するはずです。

適度な運動をすることでそういった体の老化を防ぎましょう。

適度な運動をすることで、高血圧や糖尿病などの予防にもつながります。

運動をすることでストレス発散にも効果的と言えます!

栄養バランスの良い食事を取る

体の健康を保つには栄養バランスの良い食事を取ることが基本となります。

主食と主菜、副菜、汁物を組み合わせた和食はバランスがとれており、3食食べることで完璧とも言われています。

逆に、ファストフードやコンビニ弁当など偏った食事をしていると老化が進み、病気につながることもあるでしょう。

太っていると不健康、痩せれば健康というイメージがありますが、痩せすぎの方が死亡リスクが高まるとも言われています。

特に高齢者は痩せすぎると体力が落ち、病気にかかりやすくなることがあります。

体の調子が悪いと、何をするにもそれが障害となるので、日々栄養バランスの良い食事を取ることが重要です。

長く続けられる趣味を見つける

定年まで仕事一筋だった人はセカンドライフで時間を持て余す可能性があります。

もちろん無趣味でも良いのですが、喪失感に襲われたり、会話が減り認知症のリスクを高めたりするケースもあります。

夫婦で旅行やウォーキングなど一緒に楽しめる趣味を見つけると続けやすいでしょう。

もちろんひとりでも家庭菜園やカラオケ、手芸などさまざまな趣味を探しみましょう。

趣味ではなく、老後も再雇用制度を利用して仕事を続けるという方法もあります。

また、地域のボランティアに参加することもやりがいを感じられるでしょう。

なかなか見つけられない人も料理をしてみたり、運動をしてみたり、日常の中で少し挑戦してみるとそれが趣味に繋がることもあります。

そして、老後からスマートフォンやパソコンを初めて見る人も多くいます。

スマートフォンが使えれば気軽に写真を撮ったり、友人にメールを送ったりすることができます。

SNSを利用して日記をつけたり、情報を収集したりするのもおすすめです。

何より遠方の家族とも連絡を取りやすくなるでしょう。

新しいことに挑戦すると認知症の予防にもなると言われています。

まとめ:老後を楽しむためにも早めの資産運用を検討しよう!

老後を楽しむためには、お金の問題は避けては通れません。

できるだけ早めにシミュレーションしておくと不安要素を解決していけるでしょう。

自分はどのくらい年金がもらえるか、収支額はいくらになるか、など内訳を頭で考えるだけでなく紙に書いてみることをおすすめします。

「なんとかなる」と思っていたらいつの間にか老後を迎えていた、なんてことならないように早めに資産運用を検討しましょう。

老後は趣味を作ったり、資産運用をしたり、人生100年時代の新しいライフプランを考えてみてください。

将来を見据えて若いうちから行動していこうな!